インボイス制度とは消費税に関連する税制の管理運用がより厳格化されるという制度です。

インボイス制度とは消費税に関連する税制の管理運用がより厳格化されるという制度です。

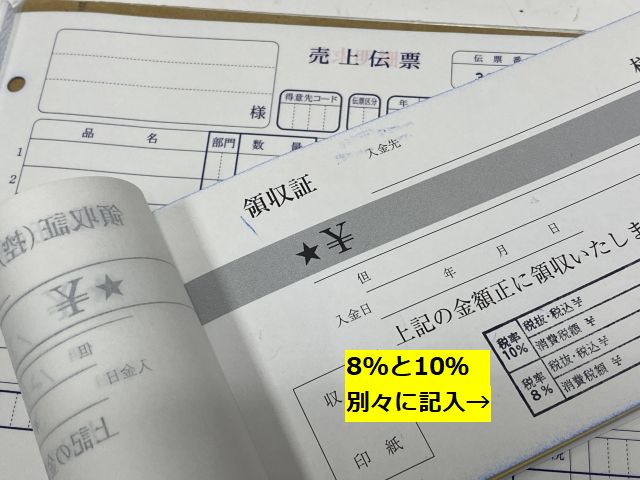

現在、日本の消費税は10%ですが、食品などは軽減税率が適用され8%になります。複数商品を購入すると10%と8%の2つの税率が混在した合計額を支払うことがありますね。そのさいに、消費税区分が10%のものと、8%のものを別々に合計し消費税額を明確にした請求書や領収書を発行しなければならなくなります。そのためには、「適格請求書発行事業者」として税務署に登録しておく必要があります。

このインボイス制度は、令和5年(2023年)10月から制度運用が始まります。

インボイス制度は2023年10月から始まります

インボイス制度の概要

国税庁の解説

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_about.htm

より引用

インボイス制度の概要について、次のとおりとなります。

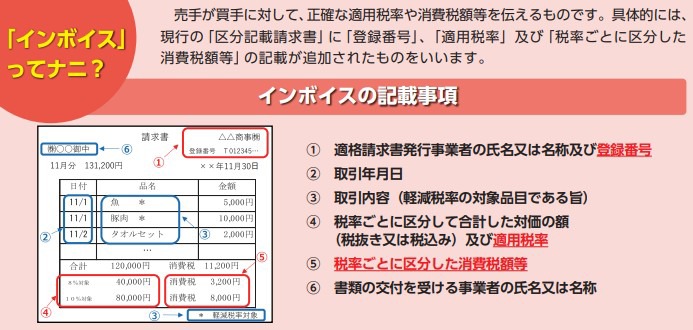

- 適格請求書(インボイス)とは、

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。- インボイス制度とは、

<売手側>

売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。

<買手側>

買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。(※)買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。

上記がインボイス制度の概要です。

記載事項としては、消費税の8%と10%の区分ごとに計算し明示することが求められます。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020009-098_03.pdfより引用

インボイス制度の問題は、免税事業者が社会的に立ち行かなくなる可能性…

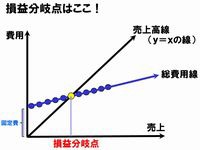

消費税というのは「付加価値税」です。なので、実際の消費税納付は、売上に対する消費税額から支払った費用などに含まれる消費税額を控除した「差額」になります。これを仕入税額控除といいます。

ここで問題になるのが消費税を支払わなくてよい免税事業者です。

現在、年間の売上が1000万円を超えない事業者は消費税の納付が免除されており、免税事業者と言われています。免税事業者は、消費税を含んだ売上を計上するのに、実際には消費税を納めていないことになります。免税事業者は法人や非法人を問いません。フリーランスや小規模事業者、およびスタートアップする創業者には、免税事業者の比率が高いですね。

一般論として、消費税が益税になっているという指摘がされたりすることもあります。

しかし、インボイス制度が実施されると、免税事業者は売り手として請求書にも領収書にも消費税額を明確に表示することができなくなります。すると、免税事業者から購入した買い手(納税事業者)は、支払った金額に対する消費税額を控除するための証明ができなくなります。事実上、消費税の仕入税額控除ができなくなってしまいます。

ということは、本来仕入先が負担すべき消費税額分を、仕入れた企業が負担せざるをえなくなるわけです。

このことから、多くの法人は、インボイス制度に対応していない免税事業者との取引をためらうようになりますから、現実問題として免税事業者は苦境に立たされます。

消費税額控除ができない領収書は困る

例えば、個人タクシーを利用したさいの領収書を経費算入するさいの消費税額計算がややこしくなります。インボイス制度に対応しているかどうか、仕入税額控除ができるかどうかを確かめた上で、経費計算をして入力しなければならないのでこれまでより格段に手間がかかります。

このことから、会社の経理担当から「個人タクシーは使わず法人のタクシー会社のを使って欲しい、免税業者の領収書は経費計算がたいへんだからできるだけ使わないようにして!」と言われるようになるでしょう。

お歳暮やお中元を購入するさいも、地域の中小店舗だと免税事業者かもしれないので、受け取った請求書や領収書では税額控除ができなくなる恐れから、購入をためらうようなシーンも増えるでしょう。

このように、インボイス制度が始まると、免税事業者は一気に法人相手のビジネスが逆風となることが予想されます。

免税事業者は消費税を支払うことを選択するのが常道でしょう

対法人ビジネスを継続したいのなら消費税を支払うことになる「適格請求書発行事業者」として税務署に登録すべきでしょう。

適格請求書発行事業者として登録が必要

インボイス制度が始まると、「適格請求書発行事業者」同士でないと円滑な取引ができません。たとえ年商が1000万円未満でも免税事業者を選択せずに、消費税を支払うということになりますが、そうしないとこれまで取引してくれた相手企業にご迷惑がかかります。

消費税計算はかなり面倒くさいですが、簡易課税制度というわりと導入しやすい税額計算もあります。

今のうちに、国税庁や税理士などの専門家に相談し、インボイス制度に対する準備をしておきましょう。

なお、2022年1月から改正電帳法が施行されます。請求書や領収書などの帳票はすべて電子データとして検索可能な体系的な保存をしなければなりません。中小企業者には頭が痛い問題ですが、インボイス制度とあわせて対応が必須ですね。

そのあたりのことも含めて大きな転換点になりそうです。

改正電帳法とインボイス制度の対応にはクラウド会計システムが適しています。

この記事を書いた遠田幹雄は中小企業診断士です

遠田幹雄は経営コンサルティング企業の株式会社ドモドモコーポレーション代表取締役。石川県かほく市に本社があり金沢市を中心とした北陸三県を主な活動エリアとする経営コンサルタントです。

小規模事業者や中小企業を対象として、経営戦略立案とその後の実行支援、商品開発、販路拡大、マーケティング、ブランド構築等に係る総合的なコンサルティング活動を展開しています。実際にはWEBマーケティングやIT系のご依頼が多いです。

民民での直接契約を中心としていますが、商工三団体などの支援機関が主催するセミナー講師を年間数十回担当したり、支援機関の専門家派遣や中小企業基盤整備機構の経営窓口相談に対応したりもしています。

保有資格:中小企業診断士、情報処理技術者など

会社概要およびプロフィールは株式会社ドモドモコーポレーションの会社案内にて紹介していますので興味ある方はご覧ください。

お問い合わせは電話ではなくお問い合わせフォームからメールにておねがいします。新規の電話番号からの電話は受信しないことにしていますのでご了承ください。

【反応していただけると喜びます(笑)】

記事内容が役にたったとか共感したとかで、なにか反応をしたいという場合はTwitterやフェイスブックなどのSNSで反応いただけるとうれしいです。

遠田幹雄が利用しているSNSは以下のとおりです。

facebook https://www.facebook.com/tohdamikio

ツイッター https://twitter.com/tohdamikio

LINE https://lin.ee/igN7saM

チャットワーク https://www.chatwork.com/tohda

また、投げ銭システムも用意しましたのでお気持ちがあればクレジット決済などでもお支払いいただけます。

※投げ銭はスクエアの「寄付」というシステムに変更しています(2025年1月6日)

※投げ銭は100円からOKです。シャレですので笑ってご支援いただけるとうれしいです(笑)